Le crédit impôt recherche (CIR) et le crédit impôt innovation (CII) constituent des leviers essentiels pour stimuler l’innovation au sein des entreprises. Dans cet article, nous explorerons en détail le processus de remboursement du CIR/CII, mettant en lumière les étapes clés, les délais, les conditions d’éligibilité, et les bonnes pratiques pour optimiser ce remboursement.

Qu'est-ce que le CIR et le CII ?

Le crédit impôt recherche (CIR) et le crédit impôt innovation (CII) sont des dispositifs fiscaux qui encouragent la recherche et le développement au sein des entreprises. Le CIR concerne les dépenses de R&D, tandis que le CII vise à soutenir les dépenses liées à l’innovation.

Qui peut prétendre au remboursement du crédit d'impôt recherche (CIR) ?

Le remboursement du crédit d’impôt recherche (CIR) constitue une étape cruciale pour les entreprises engagées dans des activités de recherche et développement (R&D). Comprendre les critères d’éligibilité au remboursement est essentiel pour optimiser les avantages fiscaux.

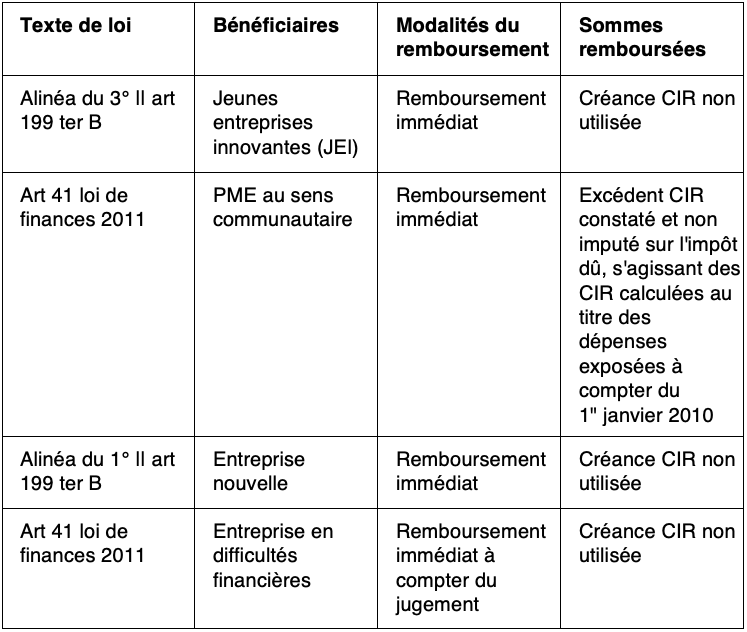

Voici les principales catégories d’entreprises pouvant prétendre au remboursement du CIR :

Jeune entreprise innovante (JEI) :

PME au sens communautaire :

Les petites et moyennes entreprises (PME) au sens communautaire peuvent également prétendre au remboursement du CIR. Ces entreprises doivent généralement avoir moins de 250 salariés et un chiffre d’affaires inférieur à 50 millions d’euros.

Comme indiqué dans cet article, vous pouvez parcourir votre sélection d’offres disponibles sur les smartphones et les grandes marques et explorer les cell phone plans de services qui répondent le mieux à vos besoins.Entreprise nouvelle :

Les entreprises nouvellement créées peuvent bénéficier du remboursement du CIR, sous réserve de certaines conditions. La définition d’entreprise nouvelle peut varier, mais elle concerne souvent les entreprises dans leurs cinq premiers exercices.

Entreprise en difficultés financières :

Les entreprises faisant face à des difficultés financières ont également la possibilité de prétendre au remboursement du CIR. Ces difficultés peuvent être établies dans le cadre de procédures telles que la sauvegarde ou le redressement judiciaire.

Êtes-vous éligible au CIR / CII ?

Demandez dès maintenant un diagnostic

Comment faire sa demande de remboursement CIR/CII ?

Le point de départ essentiel de la demande de remboursement CIR/CII consiste à remplir le formulaire Cerfa 2069-A-SD avec une précision minutieuse. Ce document doit être intégré à la liasse fiscale de l’entreprise, détaillant soigneusement chaque poste de dépenses éligibles liées à la R&D. Pour ceux qui aspirent à un remboursement immédiat, le formulaire 2573-SD doit également être complété. Ces formulaires constituent le fondement de la demande et jouent un rôle crucial dans la validation du crédit d’impôt.

Délais et modalités de remboursement du CIR/CII:

Bien que les délais de traitement du remboursement CIR/CII puissent varier, l’administration fiscale vise à respecter un délai moyen de quatre mois. Ce délai, selon la réglementation, ne doit pas excéder six mois. Les entreprises peuvent ainsi s’attendre à recevoir leur remboursement dans cette fenêtre temporelle après la soumission de leur demande. Une préparation proactive et une compréhension des délais aident à anticiper les flux de trésorerie.

Intérêts moratoires en cas de retard :

Si le remboursement du CIR est retardé au-delà de six mois, les entreprises ont le droit de réclamer des intérêts moratoires. Conformément à la décision du conseil d’état, ces intérêts s’élèvent à 0,2% par mois de retard. Cette mesure vise à compenser les éventuels désagréments causés par le délai supplémentaire et à encourager une réaction rapide de l’administration fiscale.

Préparation et pièces justificatives :

Une préparation méticuleuse est cruciale pour une demande réussie. Les pièces justificatives, telles que factures, contrats, fiches de paie, rapports de projet, etc., renforcent la crédibilité de la demande. Une documentation complète facilite également le processus d’examen. Il est essentiel de rassembler et de conserver soigneusement toutes les pièces justificatives nécessaires pour appuyer la demande de remboursement.

Bonnes pratiques pour assurer le remboursement du CIR/CII :

Assurer le remboursement du crédit d’impôt recherche (CIR) et du crédit d’impôt innovation (CII) nécessite une approche stratégique et des bonnes pratiques bien définies.

Suivez ces conseils pour maximiser vos chances de succès dans le processus de remboursement :

Anticipation et planification :

Commencez par anticiper les dépenses éligibles au CIR/CII dès le début de vos projets de recherche et d’innovation. Élaborez un plan détaillé incluant tous les coûts admissibles. Cette approche proactive facilitera le processus de demande de remboursement ultérieur.

Documentation rigoureuse :

La documentation complète est la clé d’une demande réussie. Assurez-vous de conserver tous les documents justificatifs, tels que factures, contrats, relevés de dépenses, fiches de paie, et rapports de projet. Une documentation exhaustive renforce la crédibilité de votre demande.

Conformité aux critères d'éligibilité :

Veillez à respecter scrupuleusement les critères d’éligibilité spécifiques au CIR/CII. Cela inclut notamment le type de dépenses éligibles, la nature des projets de R&D ou d’innovation, et les statuts particuliers tels que la jeune entreprise innovante (JEI) ou les PME au sens communautaire.

Utilisation des formulaires appropriés :

Complétez avec précision les formulaires requis, notamment le Cerfa 2069-A-SD et le Cerfa 2573-SD pour ceux qui souhaitent un remboursement immédiat. Assurez-vous de fournir toutes les informations nécessaires, en mettant l’accent sur la nature de la créance, le montant du remboursement demandé, et le motif de la demande.

Accompagnement par des experts :

Recourir à des experts spécialisés dans le domaine du CIR/CII peut grandement faciliter le processus. Des professionnels expérimentés peuvent guider votre entreprise à travers les exigences complexes, maximisant ainsi vos chances de remboursement et minimisant les risques d’erreurs.

Gestion des délais :

Gardez à l’esprit les délais associés au processus de remboursement. Bien que l’administration fiscale s’efforce de respecter un délai moyen de quatre mois, soyez prêt à attendre jusqu’à six mois selon la réglementation. Prévoyez en conséquence pour éviter des problèmes de trésorerie.

Une question ?

Échangez dès maintenant avec nos équipes

Cas du retard de remboursement et intérêts moratoires

Lorsque le processus de remboursement du crédit impôt recherche (CIR) prend plus de temps que prévu, il est essentiel pour les entreprises de comprendre les implications d’un éventuel retard et comment elles peuvent protéger leurs intérêts. Examinons de près la situation du retard de remboursement et les recours en termes d’intérêts moratoires.

Quand un retard de remboursement peut-il se produire ?

Le délai de traitement des demandes de remboursement du CIR peut varier en fonction de divers facteurs, notamment le volume de demandes reçues par l’administration fiscale et la complexité des dossiers. Les retards peuvent également découler d’éventuelles vérifications ou investigations supplémentaires menées par l’administration.

Comment demander des intérêts moratoires en cas de retard ?

Si un retard de remboursement survient, les entreprises ont le droit de demander des intérêts moratoires pour compenser les préjudices subis du fait de ce délai. Cette demande doit être formulée conformément à la réglementation en vigueur.

Il est crucial de suivre ces étapes en cas de retard :

1. Identification du retard

L’entreprise doit d’abord identifier et documenter le retard de remboursement en comparant le délai réel avec les délais prévus par la réglementation.

2. Calcul des intérêts moratoires :

Les intérêts moratoires sont calculés en fonction du taux légal en vigueur à la date d’exigibilité du remboursement jusqu’à la date effective du remboursement. Ce calcul doit être précis et bien documenté.

3. Rédaction de la demande :

Une demande écrite formelle, précisant les raisons du retard et le montant des intérêts moratoires demandés, doit être rédigée. Elle doit également être accompagnée de toutes les pièces justificatives nécessaires.

4. Soumission de la demande :

La demande d’intérêts moratoires doit être soumise à l’administration fiscale compétente. Il est conseillé de conserver une copie de la demande et tous les documents associés.

Calcul du remboursement du CIR

Lorsqu’une entreprise se lance dans le processus de remboursement du crédit impôt recherche (CIR), il est impératif de comprendre comment le calcul du remboursement s’opère. Cette étape cruciale nécessite une compréhension approfondie des mécanismes qui entrent en jeu. Explorons ensemble le processus de calcul du remboursement du CIR.

Comment est calculé le remboursement du CIR ?

- Détermination des dépenses éligibles : La première étape consiste à identifier les dépenses éligibles au CIR. Il peut s’agir de dépenses de personnel, de fonctionnement, ou encore de sous-traitance liée à des projets de R&D ;

- Application du taux de crédit d’impôt : Une fois les dépenses éligibles identifiées, le taux de crédit d’impôt est appliqué. Ce taux peut varier en fonction de la nature des dépenses et de la qualification de l’entreprise en tant que jeune entreprise innovante (JEI) ou PME au sens communautaire ;

- Calcul du crédit d’impôt : Le crédit d’impôt est ensuite calculé en multipliant les dépenses éligibles par le taux de crédit d’impôt applicable. Ce montant représente la créance CIR de l’entreprise ;

- Imputation et remboursement : La créance CIR peut être imputée sur l’impôt sur les sociétés dû par l’entreprise. Si la créance dépasse l’impôt dû, l’excédent peut être remboursé à l’entreprise.

Nos conseils pour accélérer le remboursement de votre créance de CIR / CII

Réduire les délais de restitution de votre crédit impôt recherche (CIR) ou crédit impôt innovation (CII) est possible grâce à des pratiques efficaces. En suivant ces conseils, vous optimisez le traitement de votre demande de remboursement :

- Formulaire 2573-SD : ne l’oubliez pas ! L’omission du formulaire 2573-SD est une erreur fréquente. La déclaration 2069-SD seule ne suffit pas. Ce formulaire spécifique est essentiel pour déclencher le processus de remboursement. Assurez-vous de le remplir et de le soumettre correctement ;

- Anticipez les demandes de justificatifs : Après le dépôt de la déclaration CIR/CII et de la demande de remboursement, l’administration fiscale peut demander des pièces justificatives. Anticipez en rassemblant ces documents au fur et à mesure. Stockez les justificatifs des dépenses de personnel, de sous-traitance et de matériel liés à vos projets de R&D ;

- Déposez en amont de la date limite : Accélérez le traitement en déposant la liasse fiscale et la déclaration CIR/CII avant la date limite. Évitez d’attendre le dernier moment pour soumettre la demande de remboursement. Faites-la dès le calcul du crédit d’impôt pour gagner du temps et éviter les périodes d’affluence administrative ;

- Point de vigilance : Bien que le remboursement immédiat du CIR/CII soit possible, cela ne garantit pas son acceptation sans contrôle ultérieur. Même avec toutes les pièces justificatives, soyez conscient qu’une vérification fiscale peut encore avoir lieu.

FAQ ...

Comment Cirius Digital peut vous accompagner dans le processus de remboursement du CIR ?

Cirius Digital offre une expertise spécialisée dans l’optimisation des avantages fiscaux liés à la R&D, simplifiant le processus de remboursement. Une approche personnalisée assure un accompagnement efficace tout au long du processus.

Quelle est la période couverte par les dépenses éligibles au CIR ?

Les dépenses éligibles au CIR doivent être engagées au cours de l’année fiscale en question. Il est crucial de respecter la période couverte par les dépenses éligibles et de les documenter de manière appropriée.

Quelles sont les conséquences d'une erreur dans la déclaration du CIR ?

Une erreur dans la déclaration du CIR peut entraîner des corrections, des pénalités, voire des sanctions fiscales. Il est impératif de veiller à l’exactitude des informations déclarées et de rectifier toute erreur rapidement pour éviter des conséquences indésirables.

Quel est le Taux du CIR ?

Le taux du crédit d’impôt recherche varie en fonction du montant des dépenses de recherche et de l’endroit où l’entreprise est située.

En Métropole :

- Le taux est de 30 % pour la partie des dépenses inférieure ou égale à 100 000 000 €

- Le taux est de 5 % pour la partie des dépenses supérieure à 100 000 000 €

Dans les DOM :

- Le taux est de 50 % pour la partie des dépenses inférieure ou égale à 100 000 000 €

- Le taux est de 5 % pour la partie des dépenses supérieure à 100 000 000 €

Quels sont les délais de traitement pour le remboursement du CII ?

Le traitement des demandes de remboursement du CII suit généralement les mêmes délais que le CIR, avec un délai moyen de quatre mois. Toutefois, ce délai peut s’étendre jusqu’à six mois. Si le remboursement prend plus de six mois, vous pouvez réclamer des intérêts moratoires.

Quels sont les motifs courants de rejet d'une demande de remboursement du CII ?

Les motifs courants de rejet incluent des erreurs dans le formulaire de demande, l’absence de documents justificatifs suffisants, des dépenses non éligibles, ou une description insuffisante des activités d’innovation. Il est essentiel de bien documenter et justifier toutes vos demandes.

Peut-on cumuler le CII avec d'autres crédits d'impôt ou subventions ?

Oui, il est possible de cumuler le CII avec d’autres crédits d’impôt et subventions, tels que le CIR ou les aides de Bpifrance. Cependant, il est important de vérifier les conditions spécifiques de chaque dispositif pour éviter les conflits et s’assurer que le cumul est autorisé.

Crédit photo : https://fr.freepik.com/photos-gratuite/piece-or-dans-sablier-time-is-money-concept_26303017.htm